2020年个体工商户个人所得经营税网上如何申报?如果逾期申报

我来回答这个问题,因为我恰好前两天申报了个人所得税,且这个申请过程一波三折,且跨越了2018-2019年度,一个简单的事情办下来令我十分感慨。也正因为如此,我在个人头条号专门写了一篇个人所得税的最新教程,此处回答算是一个精简版,更详尽的情况及细节可以关注我,并查询该文章,或者直接用今日头条app上方的搜索框输入“千万收藏好,2020年个人所得税最新申报教程”查找。

注:此文虽然是深圳版的申报流程,但由于全国电子税务平台的统一,每个地区也都大同小异,有很强的参考价值。

一、深圳个体工商户个人所得税2019年的申报

1、个人所得税APP注册实名认证

在申报之前,在移动端进下载安装“个人所得税”APP,并实名认证。

2、在PC端进行个人所得税申报操作

(1)、登陆“深圳市电子税务局”官网

进入到深圳电子税务局官网,请选用实名登陆。

(2)、查询是否开通了个人所得税项目

如下图如果有个人所得税一栏,则已申报,如果没有,请到窗口申请开通。

(3)、申报2019年个人所得税

在【自然人办税服务平台ITS】(注:这是2019年个税采用的新入口)

进入后,输入APP注册时的帐户和密码,进入后下拉页面,找到纳税申报即可。

选定【经营所得个人所得税月(季)度申报(A表)】,进入后就可以按选项填入了,这里不再多述。

关于时间的填取说明一下:

代理公司随意做的报税帐,税务稽查查出不符合事实部分,公司能否追究代理公司责任

主要责任还是公司吧,代理公司做的报税账,是要通过公司认可下,通过公司财务专用软件,才能进入报税系统,进行报税后,再公司基本账户下进行扣款的,代理公司只是有连带责任。

应该是可以追究代理公司的责任的。

代理公司是必须做好记账工作的义务的,而且保障用户的财务安全的义务的。如果出错了,得看是提供的资料有出现虚假或者不实,还是代理公司的过失造成的。

如果真是代理公司随意做账,出现问题,责任是由代理公司承担,并负责处理完善。

题目给的信息有限,无法判断是委托公司的责任还是代理公司的责任。下面具体分析一下:

1.委托公司和代理公司之间是否签订了正式的委托代理协议,并且对双方的权利和义务进行了明确的约定。

如果没有签署合同,那么在责任判定时是有异议的,向代理公司追责缺乏相应保障。如果签署了合同,委托单位可以据合同对代理公司提出诉讼。

2.代理记账公司是否具备应有的资质

委托单位在寻找代理记账公司时,应该对代理记账公司的资质进行审核,如果因为资质审核不严而寻找了不符合条件的代理记账公司,那委托单位也存在一定责任,只能自认倒霉了。当然,如果是代理记账公司刻意隐瞒或者伪造资质,那代理公司必须承担责任,而且按照相关法律规定应接受处罚。

3.委托单位向代理公司提供的资料是否真实可靠

按照《代理记账管理办法》的规定,委托单位应该对所提供资料的真实性负责,代理公司虽然对委托单位提供的资料具有审核的义务,但审核不等于审计,也就是说,如果是因为委托单位本身提供的资料存在虚假不实,代理公司据此做账,相关责任应由委托单位承担。

如果代理公司是符合资质的,并且双方也签署了合同,委托单位提供的资料是完全真实可靠的,那么毫无疑问,代理公司应当承担全部责任。

4.代理公司随意做账是单方面行为,还是委托单位授意

如果是代理公司单方面行为,那代理公司应当承担责任,如果是委托单位授意,那双方共同承担责任。

以上是四个关键点,实际要结合起来一起看,才能鉴定到底是委托单位的责任还是代理公司的责任。

建议在寻找代理记账公司时,一定要注意代理记账公司资质的审核,严格把关,寻找资质好的代理记账公司合作,同时一定要签署正式合作合同,明确双方的权利和义务。这样,才能真正保障委托单位的利益。

以上,供参考。

都说过多次了,千万别委托公司帮你代理,要找,就直接找具体的某个人,就算是会计所帮你代理,也是找个差到你都不敢相信的人具体去做的。

当然,理论上可以追究代理公司的责任,但实践中要执行起来相当困难。首先,你不专业,代理协议绝对是偏向代理公司一方,相关条款界线不清,即使有错,也难以追究,最多,你扣他们的代理费,但代理费能有多少呢?当初你不是贪便宜找的他们吗?50元每月都有公司做的。

以后记住教训吧。路还长着,摔一下,算是不错的了,我遇到多少企业,因代理公司乱来而企业最后不得不倒闭呢。几年的积累,一次让税局罚款数千万,多少小老板能承受?

公司刚注册完需要记账报税吗

当然要。税局要求是拿到营业执照后30天内完成税务登记,然后就要开始记账报税了。

记账报税是每家公司应尽的义务。也是国家了解你公司经营情况(方便收税)的主要方式。

注册了公司,要在完成税务登记后,就要开始记账报税了。即使是没有收入,没有支出,也要零申报。

假如不记账报税,很快就会被税局电话通知处罚。公司很容易进入经营异常名单。除了罚款,还要申请移除异常名单,更麻烦。

长期不记账报税的话,就会影响法人代表的征信。导致各种问题,比如坐不了飞机,高铁等等。

所以,创业者需要对记账报税这件事足够重视。不要因为这件事,导致公司遇到经营风险,就得不偿失了。

报税包含个税和企业税2部分,一般新注册的企业,都会注册成小规模纳税人,那就是个税1个月一报,企业税1个季度一报。如果是一般规模纳税人,那企业税是1个月一报。

这件事的解决方案有2种,一种是外包给代理记账,一种是自己搞定记账报税。如果觉得代理记账费用高,不让人放心。那可以尝试自己记账报税。现在有专门给不懂会计知识的小白设计的自记账App。费用只需要代理记账的10分之一。你完全可以自己搞定记账报税这件事。

上海一般纳税人核定征收全面取消!广大企业该如何寻找出路

关于这个问题回答如下:

1.一般纳税人取消核定征收不仅仅只有上海,实际上其他地区也都在这样做。为什么取消,就是因为目前核定征收存在不少税收征管漏洞。取消核定征收,实行查账征收,目的就是为让企业规范会计核算和纳税申报。

2.企业如何寻找出路,个人认为就是利用好国家给予的税收优惠政策,能享受的充分享受,不能享受的可以创造条件享受。比如目前的小微企业和个体经营户,国家就出台了不少税收优惠政策,把这些政策使用好,企业税负会明显减轻。此外 针对增值税小规模纳税目前月销售额15万元以下或者季度45万元以下免征增值税,同时小规模纳税人“六税两费”减半征收政策优惠力度也很大。

3.未来对所有企业实行查账征收相信是一个大趋势。因此企业来讲规范会计核算,依法申报纳税是企业发展的必由之路。查账征收,经营效益好的企业多纳税,经营不好的企业少缴税,更有利于公平税负。

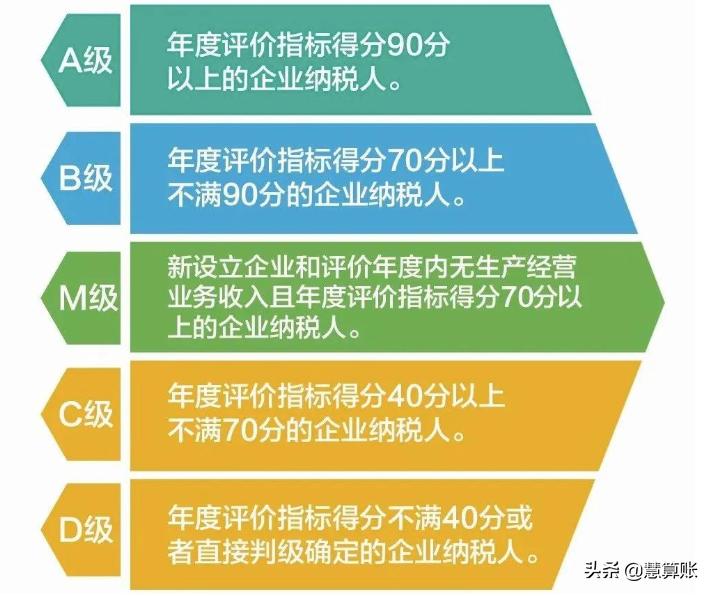

纳税信用的五个等级,ABMCD是如何划分的

良好的纳税信用,对企业的发展至关重要。那么纳税信用等级到底是如何划分的?

一、纳税信用的五个等级

其实最开始实行纳税信用等级评定时,只有四个等级,分别为:A级、B级、C级和D级。但是在2018年时,《关于纳税信用评价有关事项的公告》中,新增设了一个比较另类的等级:M级。所以到目前为止,纳税信用等级一共有五个。

其实新增的M级不但看起来与其他四个等级格格不入,其评定内容也较为特殊,具体如下:

A级:纳税信用为年度评价指标得分90分以上的;

B级:纳税信用为年度评价指标得分70分以上不满90分的;

M级:未发生《信用管理办法》第二十条所列失信行为的下列企业适用M级纳税信用:

(一)新设立企业。

(二)评价年度内无生产经营业务收入且年度评价指标得分70分以上的企业。

C级:纳税信用为年度评价指标得分40分以上不满70分的;

D级:纳税信用为年度评价指标得分不满40分或者直接判级确定的。

按照优劣顺序,从A级到D级依次递减,而M级就“跳出轮回外,不在五行中”了。正常来说,在五个等级中,A级最佳,D级最差。信用等级越高的企业,可以证明其纳税信用也相对较好,而企业也可以因此获得更多的优惠政策。

二、信用等级的提升方法

信用等级高的企业固然可以具有较大的优势,但是信用等级较低,其不良影响也是非常多的。例如一旦纳税信用较低,经营、投融资、注册新公司等都会产生巨大阻碍,所以解决这些麻烦的唯一方式,就是提升自己的纳税信用等级。那么问题来了,想要提升纳税信用等级,企业该如何去做呢。

在提升之前,我们需要先了解企业纳税信用等级的评价标准究竟是什么。因为纳税信用等级是由税务机关评定的,所以正常来讲,企业的纳税情况,账簿管理情况等税务机关的关注点,都是等级评定的重要参考因素,所以企业一定要做到这几点:

你好:

已办理税务登记(含“三证合一、一照一码”、临时登记),从事生产、经营并适用查账征收的独立核算企业、个人独资企业和个人合伙企业都可以参加纳税信用评价。

而税务部门每年会依据主观态度、遵从能力、实际结果和失信程度4个维度、近100项评价指标,对企业纳税人信用状况进行评价,评价结果由高到低分为A、B、M、C、D五级。税务部门按照守信激励、失信惩戒的原则,对不同信用级别的纳税人实施分类服务与管理。

纳税申报比对下,未开票收入何去何从

未开票收入重点在于收入两个字,既然自己界定为企业的收入了,那么就是正常的账务处理和纳税申报,做账正常确认主营业务收入或者其他业务收入,计算增值税,申报也不存在问题,一般纳税人有这么一个“未开票收入”栏位的,小规模纳税人填写在“应征增值税销售额”这个栏位就好了,,这个未开票收入跟别的收入相比可能就是没开票,开票只是一个经济业务完成手续而已,不重要,可不是表示不开票就可以藏匿收入卜报税哦!!!!

千万别多想,你要藏起来,要查你也不是没有痕迹和套路的,只不过当前宏观上国家还是以扶持中小企业,促进经济发展为主,中小企业监管也就没那么严格了,从会计的角度来说,还是跟着政策的大部队走,做规范的会计核算和税务处理,不然后期遇上了税务稽查和纳税评估之类的事情,自己也难辞其咎。😱😱😱😱

企业正常运营过程中,开发票和发票是业务存在的两个方向,其差额是才是真正需要向税务局缴纳的税费,才是企业的税收成本。

那么现实中,并不是所有人或企业都会开发票出去,可能对方不需要,也可能自己没达到开具条件,或者条件上限。但是收入该怎么入账还是要怎么入账的。不能虚列,否则,总有不走运的时候,税务局顶上的概率比天上掉石头砸死人要命中率高的多。

正规企业,未开票收入,会单独列示核算,已明了,己明了。

但是,未开票收入涉及的税费还是要记账的,还是应该贷记:应交税费-应交销项税。也就是说正常的纳税申报环节不会落下,不会因为没开票而虚减,从而形成逃税的风险。

本人从事审计工作多年,有关类似问题,或者企业发展中遇到的,都可以一一探讨。还谢谢能给予关注。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号